# -*- coding: utf-8 -*-

# 导入必要的库

# pip install akshare

import akshare as ak

import pandas as pd

import matplotlib.pyplot as plt

from datetime import datetime

# 屏蔽提示信息

import warnings

warnings.filterwarnings("ignore")

# 设置中文字体支持(如已设置可省略)

plt.rcParams['font.sans-serif'] = ['SimHei']

plt.rcParams['axes.unicode_minus'] = False 23 上证指数的时序特征

本讲使用 akshare 库获取上证指数的历史数据,并使用 statsmodels 库进行时间序列分析。主要包括: - 在线获取上证指数的历史数据,包括:收盘价、开盘价、最高价、最低价、成交量等。 - 计算日收益率、周收益率和年化收益率,并采用 matplotlib 库进行可视化。 - 图示收益率的分布特征 - 收益率的直方图、密度函数图等 - 收益率的自相关图、偏自相关图等 - 收益率的波动性分析 - 收益率标准差、方差等

23.1 获取数据

# 设置起始时间和结束时间

start_date = '1991-01-01'

end_date = datetime.now().strftime('%Y-%m-%d') # 设置为当前日期

# 获取上证指数的历史数据

sz_index = ak.stock_zh_index_daily(symbol="sh000001") # 上证指数代码为 "sh000001"

# 重命名列名以便后续处理

sz_index.rename(columns={'date': 'day', 'close': 'close'}, inplace=True)

# 筛选指定起止时间的数据

sz_index['day'] = pd.to_datetime(sz_index['day']) # 确保日期列为 datetime 类型

sz_index = sz_index[(sz_index['day'] >= pd.to_datetime(start_date)) & (sz_index['day'] <= pd.to_datetime(end_date))]

print('\n' + '='*10 + ' Head' + '='*10)

print(sz_index.head()) # 显示前几行数据

print('\n' + '='*10 + ' Tail' + '='*10)

print(sz_index.tail()) # 显示后几行数据

========== Head==========

day open high low close volume

9 1991-01-02 127.61 128.84 127.61 128.84 9100

10 1991-01-03 128.84 130.14 128.84 130.14 14100

11 1991-01-04 131.27 131.44 130.14 131.44 42000

12 1991-01-07 131.99 132.06 131.45 132.06 21700

13 1991-01-08 132.62 132.68 132.06 132.68 292600

========== Tail==========

day open high low close volume

8387 2025-04-28 3292.056 3296.932 3279.877 3288.415 41066586300

8388 2025-04-29 3281.445 3294.982 3277.627 3286.655 38896167200

8389 2025-04-30 3284.081 3292.200 3277.550 3279.031 43579433500

8390 2025-05-06 3295.250 3316.448 3286.989 3316.114 47436961700

8391 2025-05-07 3354.974 3356.688 3324.809 3342.665 5111596060023.2 收盘价走势图

23.2.1 静态图形

23.2.2 交互图

接下来,我们使用 plotly 扩展包创建一个交互式折线图。顾名思义,这类图形可以在在鼠标悬停时,显示该时点的日期、收益率等信息。要点如下:

数据准备

- 时间筛选:通过

start_date和end_date设置起始时间和结束时间,结合pandas.to_datetime()函数将日期列转换为标准时间格式,并筛选出指定时间区间内的数据。 - 数据合并:使用

merge()函数将包含日收益率的 DataFrame 与主数据表按照日期列进行合并,使得每一日的收盘价配套显示对应的日收益率。

- 时间筛选:通过

图形绘制

- 图层添加:调用

go.Scatter()添加一条收盘价的折线图(mode='lines'表示仅显示折线,不显示节点)。 - 交互信息:利用

hovertemplate参数自定义鼠标悬停时显示的内容,包括:日期(格式化为年-月-日)、收盘价(保留两位小数)、日收益率(百分号格式,保留两位小数)等。

- 图层添加:调用

图表布局设置

- 通过

fig.update_layout()设置图表标题、坐标轴标题、交互模式等:hovermode='x unified':使得交互提示在同一垂直线上统一显示template='plotly_white':采用白色背景模板

- 设置

margin确保图形四周留有足够的空间,避免遮挡

- 通过

该图表可嵌入网页或 Jupyter Notebook 中动态展示,是教学、报告与展示金融时间序列数据的有力工具。

# 安装必要的库(如未安装)

# !pip install plotly akshare pandas

import pandas as pd

import plotly.graph_objects as go

from datetime import datetime

import akshare as ak

# 设置起始时间和结束时间

start_date = '2005-01-01'

end_date = datetime.now().strftime('%Y-%m-%d') # 设置为当前日期

# 获取上证指数的历史数据

sz_index = ak.stock_zh_index_daily(symbol="sh000001") # 上证指数代码为 "sh000001"

# 重命名列名以便后续处理

sz_index.rename(columns={'date': 'day', 'close': 'close'}, inplace=True)

# 将日期列转换为 datetime 类型

sz_index['day'] = pd.to_datetime(sz_index['day'])

# 计算日收益率

sz_index['daily_return'] = sz_index['close'].pct_change()

# 筛选指定时间区间内的数据

filtered_data = sz_index.query(" @start_date <= day <= @end_date ")

# 创建交互式图形对象

fig = go.Figure()

# 添加收盘价的折线图

fig.add_trace(go.Scatter(

x=filtered_data['day'],

y=filtered_data['close'],

mode='lines', # 只显示线条

name='收盘价',

line=dict(color='blue'),

customdata=filtered_data[['daily_return']].values,

hovertemplate=(

'<b>日期:</b> %{x|%Y-%m-%d}<br>'

'<b>收盘价:</b> %{y:.2f}<br>'

'<b>日收益率:</b> %{customdata[0]:.2%}<extra></extra>'

)

))

# 设置图表整体布局

fig.update_layout(

title='上证指数交互图',

xaxis_title='日期',

yaxis_title='收盘价',

hovermode='x unified',

template='plotly_white',

margin=dict(l=60, r=40, t=60, b=50)

)

# 显示图表

fig.show()Unable to display output for mime type(s): application/vnd.plotly.v1+json23.2.3 钉形图

钉形图(candlestick chart)是一种常用的金融图表,用于显示某一时间段内的价格波动情况。它通过“钉子”形状的图形来表示开盘价、收盘价、最高价和最低价。钉形图的主要优点在于能够直观地展示价格走势和波动范围,便于分析市场情绪和趋势。

有关钉形图的详细解释,参见 Everything you can do with a time series

钉形图的构建主要包括以下几个步骤: 1. 数据准备:从 akshare 获取上证指数的历史数据,包括开盘价、收盘价、最高价和最低价等。将数据转换为 pandas DataFrame 格式,并设置日期为索引。 2. 图形绘制:使用 plotly.graph_objects 中的 go.Candlestick() 函数创建钉形图。该函数需要传入开盘价、收盘价、最高价和最低价等数据,并设置相应的颜色(上涨为绿色,下跌为红色)。 3. 图表布局设置:通过 fig.update_layout() 设置图表的标题、坐标轴标签、背景颜色等属性。可以使用 plotly 提供的多种模板来美化图表。 4. 交互功能:钉形图支持鼠标悬停时显示详细信息,包括日期、开盘价、收盘价、最高价和最低价等。可以通过设置 hovertemplate 来定制显示内容。

import plotly.graph_objects as go

# 设置起始时间和结束时间

start_date = '2025-01-01'

end_date = '2025-03-30'

# 筛选绘图所需的列

candlestick_data = sz_index.query(" @start_date <= day <= @end_date ")[['day', 'open', 'high', 'low', 'close']]

# 创建钉形图

fig = go.Figure(data=[go.Candlestick(

x=candlestick_data['day'], # 日期

open=candlestick_data['open'], # 开盘价

high=candlestick_data['high'], # 最高价

low=candlestick_data['low'], # 最低价

close=candlestick_data['close'], # 收盘价

increasing_line_color='green', # 上涨颜色

decreasing_line_color='red' # 下跌颜色

)])

# 设置图表标题和布局

fig.update_layout(

title='上证指数钉形图',

template='plotly_white',

xaxis_rangeslider_visible=False, # 隐藏范围滑块

xaxis_tickformat='%Y-%m-%d', # 设置横轴刻度格式

xaxis_tickangle=-30, # 旋转横轴刻度 -30 度

)

# 设置横轴刻度间隔

fig.update_xaxes(

tickmode='array',

tickvals=candlestick_data['day'][::5], # 每隔 5 天显示一个刻度

ticktext=candlestick_data['day'][::5].dt.strftime('%Y-%m-%d') # 格式化日期

)

# 显示图表

fig.show()Unable to display output for mime type(s): application/vnd.plotly.v1+json23.3 收益率

收益率是金融时间序列分析中的重要指标,通常用于衡量资产价格变动的幅度和速度。我们将计算上证指数的日收益率、周收益率和年化收益率,并进行可视化展示。 - 日收益率:表示某一天的收盘价与前一天收盘价的比值变化,通常用百分比表示。 - 周收益率:表示某一周的收盘价与前一周收盘价的比值变化,通常用百分比表示。 - 年化收益率:表示某一年内的收益率,通常用百分比表示。年化收益率可以通过将日收益率乘以交易天数来计算。

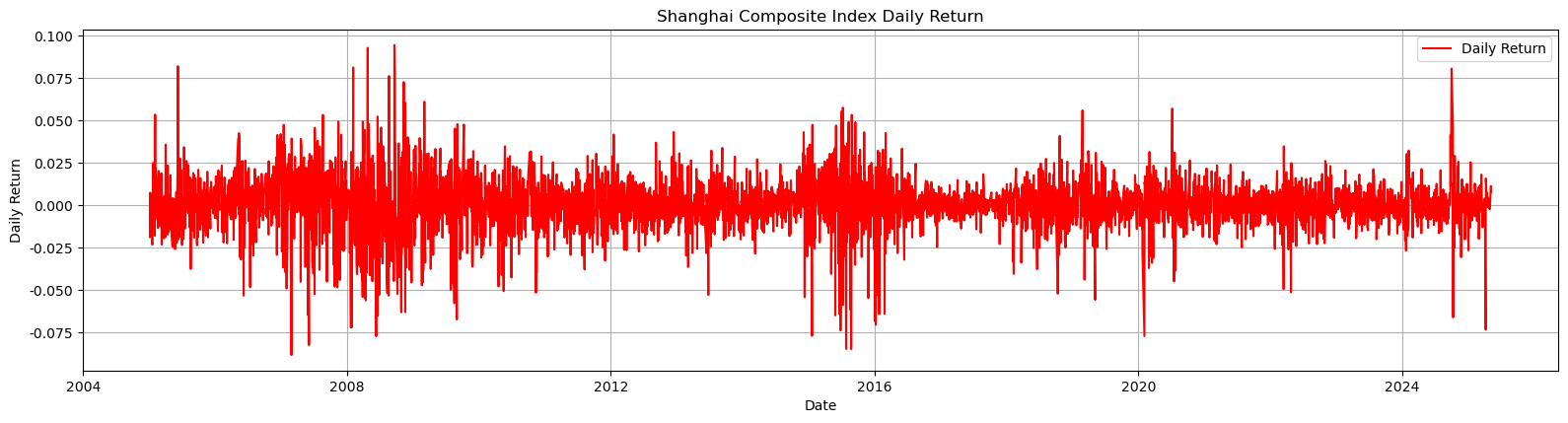

23.3.1 日收益率时序图

- 计算方法:日收益率 = (今日收盘价 - 昨日收盘价) / 昨日收盘价

- 可视化:

- 使用

plt.plot(x, y)绘制日收益率的折线图,观察其波动趋势。 - 使用

matplotlib绘制日收益率的直方图和密度函数图,观察其分布特征。

- 使用

# 计算日收益率

daily_return = sz_index['close'].pct_change() # 计算日收益率

# 绘制日收益率走势图

#-- 控制绘图的时间范围

#start_plot_date = '1991-01-01'

start_plot_date = '2019-01-01'

end_plot_date = '2025-05-01'

sz_index_plot = sz_index.query(" @start_date <= day <= @end_date ")

# 绘制日收益率走势图

plt.figure(figsize=(16, 8)) # 调整图形尺寸

plt.subplot(2, 1, 2)

plt.plot(sz_index_plot['day'],

sz_index_plot['daily_return'],

label='Daily Return',

color='red')

plt.title('Shanghai Composite Index Daily Return')

plt.xlabel('Date')

plt.ylabel('Daily Return')

plt.legend()

plt.grid()

plt.tight_layout() # 调整子图间距

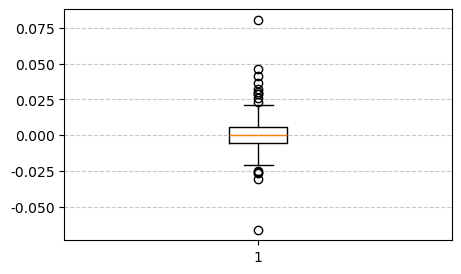

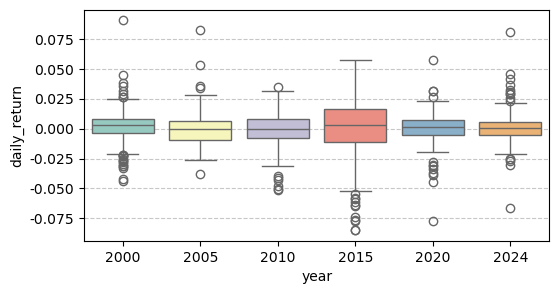

23.3.2 箱线图(Boxplot)

箱线图用于展示数据的分布特征,常用于识别数据的集中趋势、离散程度以及可能存在的异常值(outliers)。它特别适合金融数据的分布分析,比如收益率、资产波动率等。

箱线图由以下几个核心部分组成:

- 中位数(Median):箱体中间的横线,表示数据的第 50 个百分位数。

- 第一四分位数(Q1):箱体下缘,表示数据的第 25 个百分位数。

- 第三四分位数(Q3):箱体上缘,表示数据的第 75 个百分位数。

- 四分位距(IQR):\(IQR = Q3 - Q1\),表示数据的中间 50% 的范围。

- 上胡须:延伸至 \(Q1 - 1.5 \times IQR\) 的位置,用于捕捉非异常值的最大范围。

- 下胡须:延伸至 \(Q3 + 1.5 \times IQR\) 的位置,用于捕捉非异常值的最小范围。

- 异常值(Outliers):胡须之外的黑点,表示极端收益波动的观察值。

23.3.3 同时呈现多个箱线图

在实际应用中,可以同时呈现多个箱线图,以便比较不同时间段或不同资产的收益率分布特征。可以使用 matplotlib 的 subplots() 函数创建多个子图,并在每个子图上绘制箱线图。

import seaborn as sns

import matplotlib.pyplot as plt

# 提取年份列

sz_index['year'] = sz_index['day'].dt.year

# 筛选指定年份的数据

selected_years = [2000, 2005, 2010, 2015, 2020, 2024]

filtered_data = sz_index[sz_index['year'].isin(selected_years)]

# 绘制多个年度的箱型图

plt.figure(figsize=(6, 3))

sns.boxplot(x='year', y='daily_return', data=filtered_data, palette='Set3')

plt.grid(axis='y', linestyle='--', alpha=0.7)

plt.show()

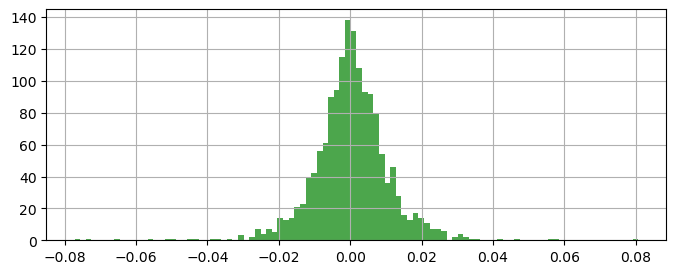

23.4 直方图

23.4.1 何谓直方图?

直方图(Histogram)是一种用于展示数值型变量分布情况的图形工具。其原理是将数据划分为若干连续、不重叠的区间(称为“bin”或“箱子”),统计每个区间内数据点的数量,并以矩形的高度表示频数或频率。

设有一组日收益率数据 \(\{r_1, r_2, \ldots, r_n\}\),我们将其划分为 \(K\) 个等宽的区间,每个区间的宽度为:

\[ h = \frac{\max(r) - \min(r)}{K} \]

第 \(k\) 个区间为 \([a_k, a_{k+1})\),其频数记为 \(f_k\),那么对应的矩形高度就是 \(f_k\)(或标准化后的频率)。绘图过程中,横轴表示收益率区间,纵轴表示该区间的频数或频率。

23.4.2 核心代码说明

以下代码用于绘制上证指数的日收益率直方图:

说明如下:

daily_return:表示日收益率列。dropna():删除缺失值,避免影响绘图。hist():调用pandas.DataFrame.hist()方法,底层封装了matplotlib.pyplot.hist()。bins=200:将数据划分为 200 个等宽区间,越大越平滑,但过大可能导致过度拟合。

23.4.3 常用参数汇总

| 参数名 | 说明 | 示例 |

|---|---|---|

bins |

设置箱子的数量或箱边界 | bins=50,或 bins=[-0.1, -0.05, 0, 0.05, 0.1] |

density |

是否标准化为概率密度(面积为 1) | density=True |

figsize |

图形大小(宽, 高) | figsize=(10, 6) |

color |

设置柱体颜色 | color='skyblue' |

alpha |

设置透明度(0~1) | alpha=0.7 |

grid |

是否显示网格 | grid=True |

23.4.4 实用建议

- 若要观察收益率的分布是否对称,建议加上垂直参考线,例如均值或中位数。

- 若需与正态分布对比,可叠加核密度曲线(使用

seaborn.histplot或sns.kdeplot)。 - 若数据包含极端值,可调整

xlim参数限制横轴范围,聚焦主要密度区域。

直方图有助于识别收益率分布的偏态、厚尾特征,是金融时间序列分析中不可或缺的工具之一。

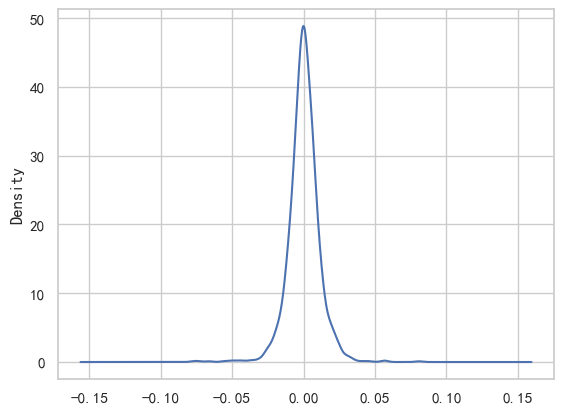

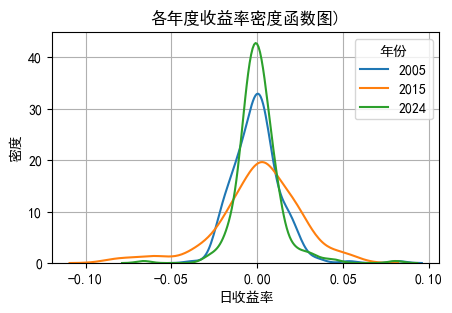

23.5 核密度函数

核密度函数 (Kernel Density Estimation, KDE) 是一种用于估计未知概率密度函数的非参数方法,适用于连续型数据且不依赖于事先指定的分布形式。其基本思想是:在密度函数的每一个估计点上,根据样本点到该点的距离,使用核函数分配权重并加权平均,从而构建平滑的密度曲线。

设样本为 \(x_1, x_2, \dots, x_n\),其密度函数在任意点 \(x\) 上的估计形式为:

\[ \hat{f}_h(x) = \frac{1}{n h} \sum_{i=1}^{n} K\left( \frac{x - x_i}{h} \right) \]

其中:

- \(K(\cdot)\) 是核函数(kernel function),通常是一个对称的概率密度函数;

- \(h > 0\) 是带宽参数(bandwidth),控制核函数的缩放程度和平滑水平;

- \(\hat{f}_h(x)\) 是点 \(x\) 处的密度估计值。

23.5.1 核函数

在实际应用中,核函数的选择对估计结果的影响相对较小,而带宽的设置对估计曲线的光滑程度影响较大。

核函数的作用可以理解为:在估计点 \(x\) 处,根据样本点 \(x_i\) 与 \(x\) 之间的距离,赋予不同的权重。距离 \(x\) 越近的样本点,其权重越大;距离越远,权重越小。通过对所有样本点的加权平均,得到该点的密度估计。将所有位置的估计值拼接起来,即可得到整体的密度函数曲线。

为了更清楚地理解核函数的加权机制,我们可以对距离进行标准化处理,设:

\[ u_i = \frac{X_i - c}{h} \]

则以下两式等价:

\[ |u_i| \leq 1 \Longleftrightarrow |X_i - c| \leq h \]

记 \(D_i = |X_i - c|\),表示第 \(i\) 个观察值与估计点 \(c\) 的距离。核函数的任务就是为每个 \(D_i\) 分配权重。

如下图所示,三种典型核函数的权重分配机制具有显著差异:

- Uniform 核:在 \(|u| \leq 1\) 范围内赋予所有观察值相同的权重,超出范围的样本点权重为 0 (相当于弃之不用)。对应的密度估计不具有平滑性,常用于教学演示。

- Triangle 核:采用线性下降的加权方式,距离估计点越近权重越大,边界处权重为 0,估计结果具有一定的连续性。

- Epanechnikov 核:采用抛物线型权重函数,在 \(u=0\) 处取得最大值,具有最小均方误差(MSE)性质,估计曲线光滑、效率较高。

- Gaussian 核:采用正态分布函数,所有样本点均有非零权重,平滑程度高,适用于大多数实际应用场景。

23.5.2 核函数的性质

常见核函数及其表达式:

Uniform 核函数 \(K(u) = \frac{1}{2} \cdot \mathbf{1}\{\left|u\right| \leq 1\}\) (也称为 Rectangular 核函数)

Triangle 核函数 \(K(u) = (1 - \left|u\right|) \cdot \mathbf{1}\{\left|u\right| \leq 1\}\)

Epanechnikov 核函数 \(K(u) = \frac{3}{4}(1 - u^2) \cdot \mathbf{1}\{\left|u\right| \leq 1\}\)

Quartic 核函数 \(K(u) = \frac{15}{16}(1 - u^2)^2 \cdot \mathbf{1}\{\left|u\right| \leq 1\}\)

Triweight 核函数 \(K(u) = \frac{35}{32}(1 - u^2)^3 \cdot \mathbf{1}\{\left|u\right| \leq 1\}\)

Gaussian 核函数 \(K(u) = \frac{1}{\sqrt{2\pi}} \exp\left(-\frac{u^2}{2}\right)\)

Cosinus 核函数 \(K(u) = \frac{\pi}{4} \cos\left(\frac{\pi}{2} u\right) \cdot \mathbf{1}\{\left|u\right| \leq 1\}\)

核函数通常需要满足以下数学性质:

- 非负性:\(K(u) \geq 0\)

- 单位积分:\(\int_{-\infty}^{\infty} K(u) \, du = 1\)

- 对称性:\(K(u) = K(-u)\)

- 有限的二阶矩:\(\int u^2 K(u) \, du < \infty\)

实际使用中,还有一些细节需要注意。例如,部分文献或软件将 \(\mathbf{1}\{|u| \leq 1\}\) 写为 \(\mathbf{1}\{|u| < 1\}\)。对于连续变量,两者几乎没有区别;但若数据是离散型的(如整数型变量),则可能影响边界值是否被纳入计算。

核密度估计的构造可以理解为:以每一个样本点为中心放置一个缩放后的核函数,然后在每一个估计位置 \(x\) 上,取所有样本点的核值加权平均。因此,它是一种基于样本加权“局部贡献”的整体平滑过程。

总结而言:

- 核函数定义了如何根据样本点与估计点之间的距离分配权重;

- 带宽参数决定了每个样本点的影响范围;

- 合理选择核函数和带宽参数是核密度估计中最关键的步骤;

- 核密度估计为我们提供了一种平滑、灵活且无需模型假设的分布估计方法,广泛应用于经济学、金融学、机器学习等领域的探索性数据分析任务中。

'''提示词

用最简单的命令同时呈现 2005, 2010, 2015, 2020 和 2024 年的收益率密度函数图

'''

import seaborn as sns

import matplotlib.pyplot as plt

# 筛选指定年份的数据

#selected_years = [2005, 2010, 2015, 2020, 2024]

selected_years = [2005, 2015, 2024]

filtered_data = sz_index[sz_index['day'].dt.year.isin(selected_years)]

# 创建图形对象

plt.figure(figsize=(5, 3))

# 绘制每个年份的核密度估计图

for year in selected_years:

sns.kdeplot(

data=filtered_data[filtered_data['day'].dt.year == year]['daily_return'].dropna(),

label=f'{year}'

)

# 添加标题和图例

plt.title(f'各年度收益率密度函数图)', fontsize=12)

plt.xlabel('日收益率', fontsize=10)

plt.ylabel('密度', fontsize=10)

plt.legend(title='年份')

plt.grid()

plt.show()

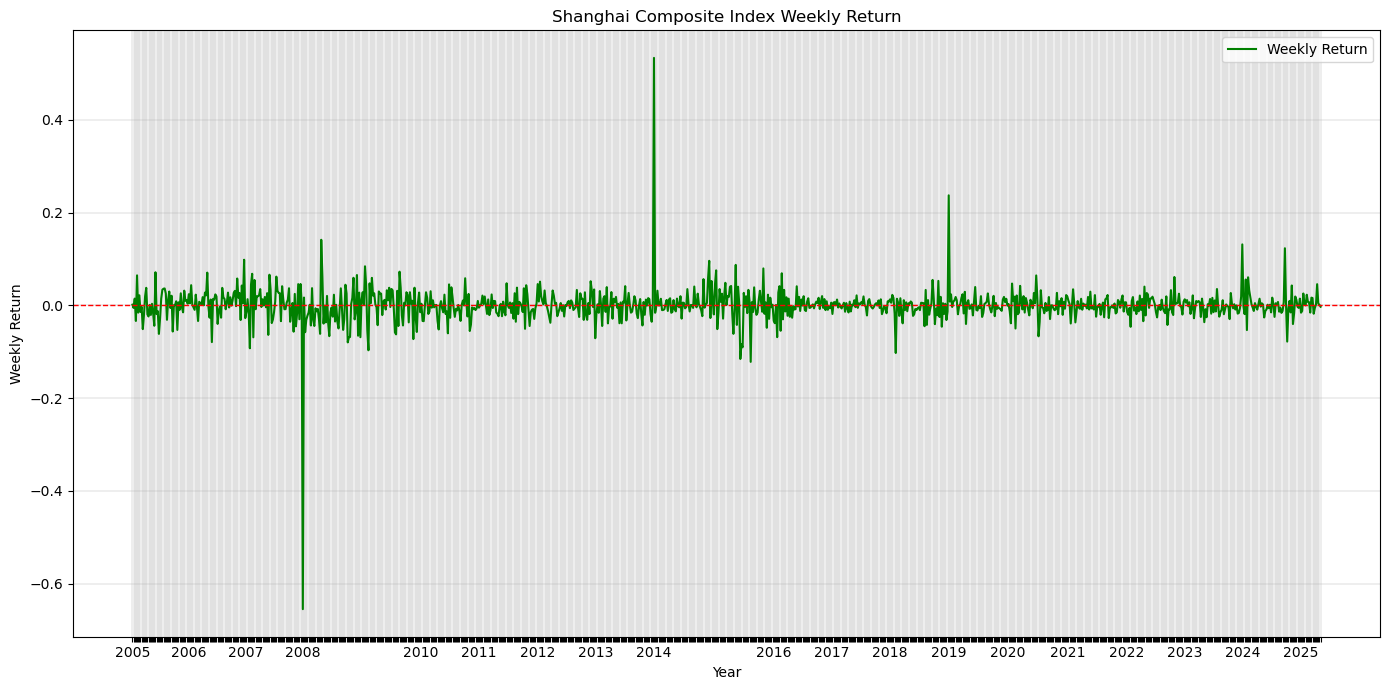

23.6 周收益率和月收益率

- 周收益率:

(本周收盘价 - 上周收盘价) / 上周收盘价 - 月收益率:

(本月收盘价 - 上月收盘价) / 上月收盘价

# 计算每周的收益率

sz_index['week'] = sz_index['day'].dt.isocalendar().week # 提取周数

sz_index['year_week'] = sz_index['day'].dt.year.astype(str) \

+ '-w' \

+ sz_index['week'].astype(str).str.zfill(2) # 组合年份和周数,周数补零

# 计算每周的收益率

weekly_return = sz_index.groupby('year_week')['close'].apply(lambda x: (x.iloc[-1] - x.iloc[0]) / x.iloc[0])

weekly_return = weekly_return.reset_index() # 重置索引

weekly_return.columns = ['Year_Week', 'Weekly_Return'] # 重命名列

# 打印结果

print(weekly_return.sort_values(by='Year_Week').tail(10)) # 按时间顺序显示最后20周的收益率 Year_Week Weekly_Return

1729 2025-w09 -0.015455

1730 2025-w10 0.016769

1731 2025-w11 0.015863

1732 2025-w12 -0.017891

1733 2025-w13 -0.005555

1734 2025-w14 0.001877

1735 2025-w15 0.045744

1736 2025-w16 0.004267

1737 2025-w17 0.001102

1738 2025-w18 -0.002854# 设置起始时间和结束时间

start_week = '2005-w01'

end_week = '2028-w16'

# 筛选指定时间范围内的数据

filtered_weekly_return = weekly_return[(weekly_return['Year_Week'] >= start_week) &

(weekly_return['Year_Week'] <= end_week)]

# 绘制每周收益率走势图

plt.figure(figsize=(14, 7))

plt.plot(filtered_weekly_return['Year_Week'], filtered_weekly_return['Weekly_Return'], label='Weekly Return', color='green')

plt.title('Shanghai Composite Index Weekly Return')

plt.xlabel('Year')

plt.ylabel('Weekly Return')

# 修改 x 轴标签,仅显示年份

year_labels = [label.split('-')[0] if label.endswith('-w01') else '' for label in filtered_weekly_return['Year_Week']]

plt.xticks(ticks=range(len(year_labels)), labels=year_labels, rotation=0)

# 添加 y=0 的水平线

plt.axhline(y=0, color='red', linestyle='--', linewidth=1)

# 设置 grid,仅显示主要的 grid

plt.grid(visible=True, which='major', linestyle='-', linewidth=0.3)

plt.legend()

plt.tight_layout() # 调整子图间距

plt.show() # 显示图形

23.6.0.1 核心代码解读:

sz_index['day'].dt.isocalendar().week:获取日期的周数。具体而言,dt.isocalendar()返回一个 DataFrame,其中包含 ISO 日历的年、周和星期几。我们只需要周数,因此使用.week来提取它。类似的,可以使用.dt.isocalendar().month来获取月份;用.dt.isocalendar().year来获取年份。sz_index['day'].dt.isocalendar().year:获取日期的年份。类似地,使用.year来提取年份。

weekly_return = sz_index.groupby('year_week')['close'].apply(lambda x: (x.iloc[-1] - x.iloc[0]) / x.iloc[0]):对每个周进行分组,计算该周的收益率。具体而言,groupby('year_week')将数据按年和周进行分组,然后使用apply()函数对每个组应用一个 lambda 函数。这个 lambda 函数计算该组的最后一个收盘价和第一个收盘价之间的收益率。apply()函数的用法:apply()函数可以对 DataFrame 或 Series 的每一行或每一列应用一个函数。它可以用于数据转换、聚合和其他操作。在这里,我们使用apply()函数来计算每个组的收益率。apply()函数的语法格式为:python DataFrame.apply(func, axis=0, raw=False, result_type=None, args=(), **kwds)func:要应用的函数,可以是 Python 内置函数或自定义函数。axis:指定应用函数的轴,0 表示按列应用,1 表示按行应用。默认值为 0。raw:如果为 True,则传递原始数据而不是 Series 对象。默认值为 False。

lambda x: (x.iloc[-1] - x.iloc[0]) / x.iloc[0]:这是一个匿名函数,用于计算每个组的收益率。x是传递给 lambda 函数的参数,表示当前组的数据。x.iloc[-1]表示该组的最后一个收盘价,x.iloc[0]表示该组的第一个收盘价。通过计算这两个值之间的差值并除以第一个收盘价,我们得到了该组的收益率。

# 列出周收益率绝对值大于 0.2 的周

high_weekly_return = weekly_return[weekly_return['Weekly_Return'].abs() > 0.2]

# 按收益率排序

high_weekly_return = high_weekly_return.sort_values(by='Weekly_Return', ascending=False)

print('\n' + '---'*5 + 'high weekly return' + '---'*5)

print(high_weekly_return) # 打印结果

# 按时间排序

high_weekly_return = high_weekly_return.sort_values(by='Year_Week') # 按时间排序

print('\n' + '---'*5 + 'sorted by Year_Week' + '---'*5)

print(high_weekly_return) # 打印结果

---------------high weekly return---------------

Year_Week Weekly_Return

72 1992-w21 1.343377

0 1991-w01 1.272198

259 1996-w01 0.704906

99 1992-w48 0.553815

1159 2014-w01 0.533468

186 1994-w31 0.532717

226 1995-w20 0.470363

118 1993-w14 0.311382

309 1997-w01 0.298735

1415 2019-w01 0.237227

507 2001-w01 -0.217497

854 2008-w01 -0.654681

---------------sorted by Year_Week---------------

Year_Week Weekly_Return

0 1991-w01 1.272198

72 1992-w21 1.343377

99 1992-w48 0.553815

118 1993-w14 0.311382

186 1994-w31 0.532717

226 1995-w20 0.470363

259 1996-w01 0.704906

309 1997-w01 0.298735

507 2001-w01 -0.217497

854 2008-w01 -0.654681

1159 2014-w01 0.533468

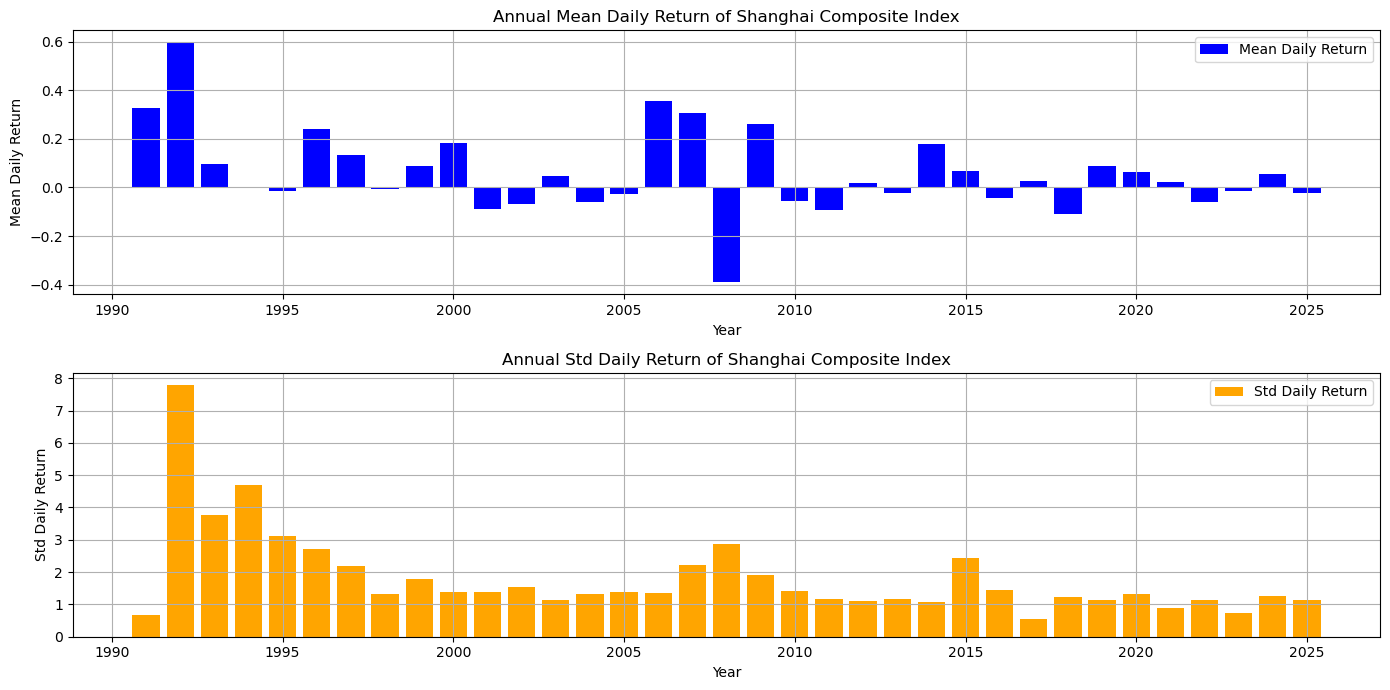

1415 2019-w01 0.23722723.7 年化收益率和标准差

# 各个年度的收益率和标准差

sz_index['year'] = sz_index['day'].dt.year # 提取年份

annual_stats = sz_index.groupby('year').agg({'daily_return': ['mean', 'std']}).reset_index()

# 重命名列名

annual_stats.columns = ['Year', 'Mean Daily Return', 'Std Daily Return']

# 将收益率和标准差转换为百分比,并计算年化收益率和年化标准差

annual_stats['Mean Daily Return'] = annual_stats['Mean Daily Return'] * 100 # 转换为百分比

annual_stats['Std Daily Return'] = annual_stats['Std Daily Return'] * 100 # 转换为百分比

annual_stats['Annualized Return'] = annual_stats['Mean Daily Return'] * 252 / 100 # 年化收益率

annual_stats['Annualized Std'] = annual_stats['Std Daily Return'] * (252 ** 0.5) / 100 # 年化标准差

# 打印单数年份的收益率和标准差,小数点后保留三位,四列在同一行呈现

print(annual_stats[annual_stats['Year'] % 2 == 1][['Year', 'Mean Daily Return', 'Std Daily Return', 'Annualized Return', 'Annualized Std']].round(3).to_string(index=False)) Year Mean Daily Return Std Daily Return Annualized Return Annualized Std

1991 0.326 0.662 0.821 0.105

1993 0.096 3.781 0.243 0.600

1995 -0.016 3.103 -0.041 0.493

1997 0.133 2.194 0.335 0.348

1999 0.089 1.773 0.224 0.281

2001 -0.087 1.387 -0.218 0.220

2003 0.047 1.143 0.118 0.181

2005 -0.027 1.378 -0.067 0.219

2007 0.305 2.216 0.768 0.352

2009 0.259 1.901 0.653 0.302

2011 -0.093 1.156 -0.235 0.183

2013 -0.023 1.159 -0.057 0.184

2015 0.067 2.447 0.169 0.388

2017 0.028 0.547 0.069 0.087

2019 0.089 1.140 0.224 0.181

2021 0.023 0.881 0.058 0.140

2023 -0.013 0.729 -0.033 0.116

2025 -0.021 1.152 -0.054 0.183# 图示各个年度收益率和标准差

plt.figure(figsize=(14, 7))

plt.subplot(2, 1, 1)

plt.bar(annual_stats['Year'], annual_stats['Mean Daily Return'], color='blue', label='Mean Daily Return')

plt.title('Annual Mean Daily Return of Shanghai Composite Index')

plt.xlabel('Year')

plt.ylabel('Mean Daily Return')

plt.legend()

plt.grid()

plt.subplot(2, 1, 2)

plt.bar(annual_stats['Year'], annual_stats['Std Daily Return'], color='orange', label='Std Daily Return')

plt.title('Annual Std Daily Return of Shanghai Composite Index')

plt.xlabel('Year')

plt.ylabel('Std Daily Return')

plt.legend()

plt.grid()

plt.tight_layout() # 调整子图间距

plt.show() # 显示图形

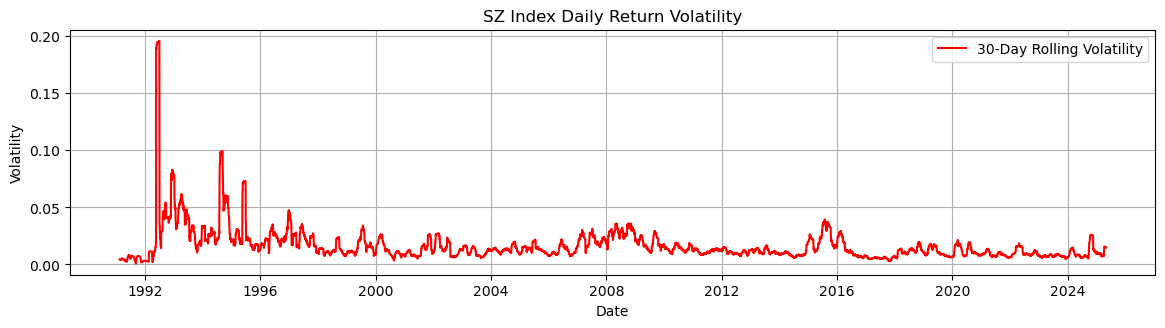

# 图示波动率

plt.figure(figsize=(14, 7))

plt.subplot(2, 1, 1)

plt.plot(sz_index['day'],

sz_index['daily_return'].rolling(window=30).std(),

label='30-Day Rolling Volatility',

color='red')

plt.title('SZ Index Daily Return Volatility')

plt.xlabel('Date')

plt.ylabel('Volatility')

plt.legend()

plt.grid()

plt.show() # 显示图形

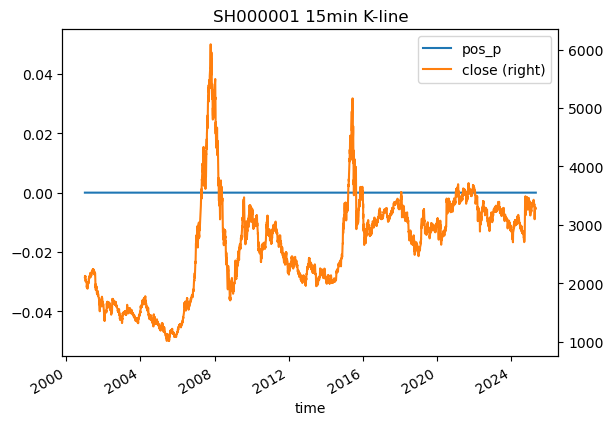

# 将日期列转换为 datetime 类型

sz_index['day'] = pd.to_datetime(sz_index['day'])

# 将收盘价列转换为浮点数类型

sz_index['close'] = sz_index['close'].astype('float')

# 创建一个示例 DataFrame,用于合并

data = pd.DataFrame({'time': sz_index['day'], 'pos_p': [0] * len(sz_index)})

# 合并两个 DataFrame,基于时间列进行内连接

data = data.merge(sz_index, left_on='time', right_on='day', how='inner')

# 绘制图表

plt.figure(figsize=(4, 3)) # 设置图表大小

data.index = data['time'] # 将时间列设置为索引

data[['pos_p', 'close']].plot(secondary_y=['close']) # 绘制双 Y 轴图表

plt.title('SH000001 15min K-line') # 设置图表标题

plt.show() # 显示图表<Figure size 400x300 with 0 Axes>